【一分鐘看圖論市】錢進日本趨勢正夯

壓力測試 All Pass!金融債蓄勢待發

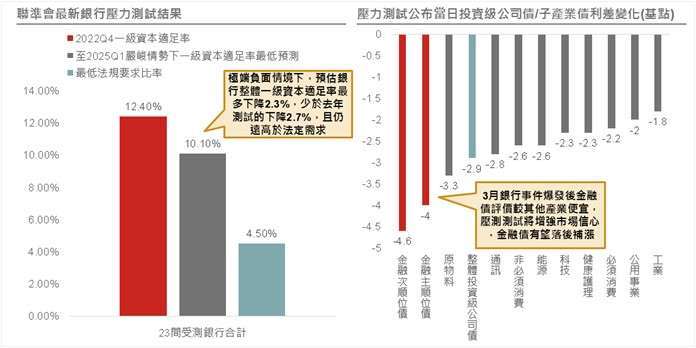

6 月 29 日聯準會公布最新銀行壓力測試結果,受測銀行全數通過,不僅表現優於去年,也遠高於法規要求比率;當日金融債利差收斂明顯優於其他產業與整體投資級公司債。

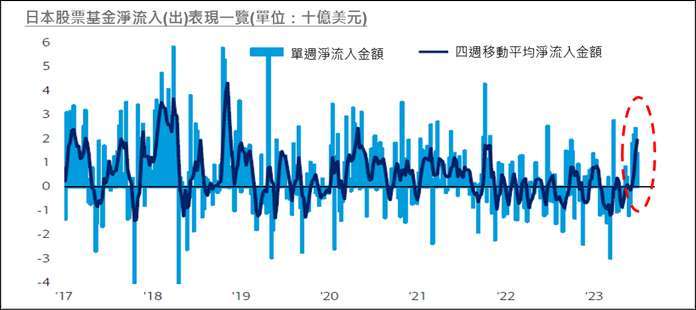

走出失落的 30 年,錢進日本趨勢正夯

相較於歐美國家,日本是「政策作多」最明確的市場。除了貨幣政策仍相對寬鬆,近期日本官方持續進行公司治理改革、以及日圓貶值助攻企業持續成長,市場將目光重新放回日本股市,根據 EPFR 統計,過去四週日本基金累積淨流入金額達 79 億美元,為 2020 年 4 月以來最大四週累積淨流入。

【成熟市場】

消費者支出強勁,美國第一季 GDP 終值上修,高於預期

由於出口數據和消費者支出向上調整,美國今年第一季國內產毛額(GDP)季增年率上修至 2%,超出市場預期的 1.4%,強勁的經濟成長也意味著 Fed 仍有足夠的空間繼續升息。

美國 5 月個人消費支出(PCE)物價指數增速大幅放緩

5 月 PCE 指數年增 3.8%,遠低修正後前值 4.3%,為自 2021 年 4 月以來首次回到 4% 以下;剔除食品與能源價格後的 5 月核心 PCE 年增 4.6%,略低市場預期與前值 4.7%。其中值得注意的是個人支出月增僅 0.1%,以及不包含住房的核心服務業 PCE 物價指數月增 0.23%,為去年 7 月以來最慢增速,顯示消費放緩和通膨減速。

美國大型銀行全數通過壓力測試

美國聯準會公布年度銀行壓力測試,在虧損逾五千億美元的最嚴重假設情境下,23 家大型銀行是否仍具備因應嚴重經濟危機的充足資本,23 家大型銀行成功通關,顯示儘管金融體系先前出現動盪,美國銀行業仍深具韌性。

歐洲央行年度論壇登場:美、歐、英維持鷹派言論,僅日本維持偏鴿立場

美、歐、日、英央行行長一同出席歐洲央行論壇,其中市場關注各國央行行長言論,聯準會主席鮑爾重申不排除連續 2 次會議升息的可能性;歐央總裁拉加德則同樣重申 7 月升息機率非常高,目前不考慮暫停升息;而日銀總裁植田則表示潛在通膨仍未達到 2%,因此央行仍維持政策不變,若央行確信核心通膨在 2024 年達到 2% 目標,這將是緊縮貨幣政策的基礎。

歐元區核心消費者物價指數(Core CPI)復燃

6 月歐元區 CPI 年增率降至 5.5%,為去年 1 月來新低,但剔除食品與能源價格後的核心 CPI 年增率回升到 5.4%,預料 ECB 仍將照原訂步調升息。

【新興市場】

中國 6 月製造、非製造採購經理人指數(PMI)持續疲軟

中國經濟增長欲振乏力,6 月製造業 PMI 回升至 49,不如市場預期,連續第 3 個月陷入緊縮區間,非製造業 PMI 下滑至 52.8,為今年以來最低點。觀察細項,製造業與非製造業用工景氣走跌,突顯勞動市場持續面臨壓力。

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。

基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。債券投資風險尚包括債券發行人違約之信用風險、利率變動之風險等風險。基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。本基金或所投資之債券子基金,可能投資美國 Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。本基金或所投資之債券子基金,可能投資應急可轉換債券 (CoCo Bond) 或具總損失吸收能力債券 (TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站(www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。野村投信為高盛(原:NN (L)) 、晉達、野村基金(愛爾蘭系列)、荷寶及駿利亨德森系列基金在台灣之總代理。【野村投信獨立經營管理】

更多鉅亨報導

Yahoo奇摩財經

Yahoo奇摩財經