專家傳真-半導體業復甦 將由記憶體領銜

2024年預計國內外半導體業景氣將可擺脫2023年衰退的態勢,而在年初之際,部分產品尚處於庫存調整的尾聲,預計此些類別的景氣要到2024年下半年才可望明顯反彈,但目前可確定記憶體包括DRAM、NAND Flash、NOR Flash將成為2024年首波復甦的半導體產品,特別是2023年第四季DRAM價格相對持穩,2024年漲價的焦點也將從NAND Flash擴散DRAM,例如DDR4、DDR5等;也就是當前記憶體市場已逐部擺脫週期底部的階段,且隨著供需關係獲得改善,產品報價也開始築底向上。

特別是記憶體占全球半導體業達20%,可視為半導體業風向標,在其景氣回溫釋放一定復甦信號,加上AI商機及其他科技商機催化消費電子新需求,顯見2024年記憶體市況的基本面將逐步改善;甚至中期來看,生成式AI市場迅速擴張,更可望帶動對於內含記憶體含量與價值的成長空間,長期來說,我國記憶體廠隨著商業務多元化布局、產品結構持續升級,仍可望扮演全球市場中少數的關鍵。

廠商減產、需求擴大,漲價有底氣

以DRAM來說,雖然2023年年末時序正值歐美假期,DRAM交易動能趨於平淡,但因庫存水位已明顯降低,且客戶端的備料及買賣意願增加,以及市場對於記憶體業2024年的共識為價格將持續上漲,故現貨端仍有零星購貨,部分料號價格小幅上漲,況且國際DRAM製造大廠對於供給端的釋出相對謹慎,仍處於減產的階段,故根據TrendForce集邦科技的預測資料可知,2024年第一季MobileDRAM季漲幅有望達18~23%,甚至不排除在寡頭市場格局或是品牌客戶恐慌追價的情況下,進一步墊高漲幅。

整體而言,有鑑於2023年以來迄今國內外DRAM大廠相繼減產終於讓晶片價格止跌,甚至又有來自於AI商機及先進電腦運算需求持續擴大,更增加業者醞釀漲價的底氣,故三星(Samsung)及美光(Micron)已規劃在2024年第一季將DRAM晶片價格調漲15~20%,顯然DRAM廠商持續藉由調整產線配置並擴大先進製程比重來維護獲利,因此市場普遍認為2024年第一季各大廠仍將繼續嚴格控制DRAM產能,進而激勵價格回升。

以NAND Flash而言,2024年第一季NAND Flash(eMMC/UFS)季漲幅有機會介於18%~23%,主要是隨著供需結構已經過一番調整,加上行業庫存落底,以及原廠減產效應作用,也由於智慧手機對於NAND Flash需求有所支撐,故全球該項記憶體的價格將延續先前2023年下半年的漲勢。值得留意的是,為了維持該項產業的正向發展,國際大廠透過價格上漲來達成獲利改善,將是各家NAND製造業者不得不採取的策略,寧願短期先放下市占率的搶奪,顯然逐步推高價格將勢在必行。

AI熱潮帶動HBM商機大爆發

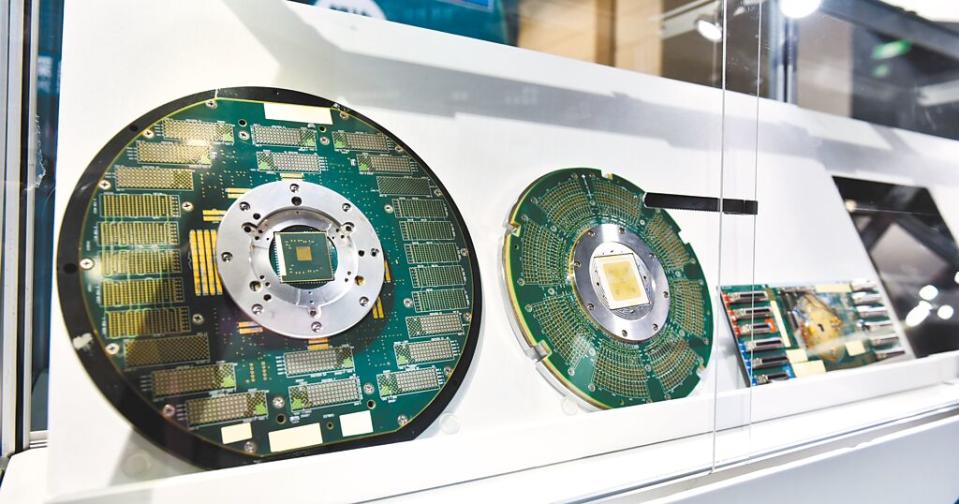

事實上,觀察此波記憶體市場的商機,可尤其關注AI所帶來高頻寬記憶體(HBM)產品的成長潛力,畢竟儲存能力已成AI晶片性能升級的核心瓶頸,特別是HBM作為基於3D堆疊技術的高性能DRAM,等同打破記憶體頻寬及功耗瓶頸,顯然GPU性能的提升將不斷推動HBM技術升級,在此情況下,全球HBM市場規模將有機會從2023年的15億美元增至2030年的576億美元,等同此段時間的年複合成長率將達到68.3%。而有鑑於HBM量價齊升的商機浮現,全球三大DRAM廠商積極擴產,其中SK Hynix將於2024年擴產2倍,並導入10奈米技術,而三星、美光緊隨其後,同樣宣布大規模擴產,況且三大廠商也將積極讓HBM2進化到HBM3e、HBM4等,藉此讓HBM產品可持續升級來成為AI晶片算力提升的關鍵。

至於國內記憶體廠商,受惠於此波全球記憶體價格回升的大環境,加上台廠也在技術持續推進,例如南亞科自主開發DRAM10奈米製程將進入第二世代,預計2024年第二季開始驗證DDR4、DDR5產品,同時公司也持續設計LP DDR4跟LP DDR5產品,此將使得2024年國內記憶體業者營運績效將優於2023年。

Yahoo奇摩財經

Yahoo奇摩財經