租賃龍頭中租-KY(5871)介紹、投資亮點及風險

租賃龍頭中租(5871)橫跨台灣、中國、東協三大市場。在台灣擁有超過 3 萬客戶和 18 個據點,定位在做中小企業的補充性融資,不與大型銀行做價格競爭,公司的核心競爭力在於開發利基市場,提供替代性融資,並致力於高利差產品。

今年來隨著中國經濟成長放緩,中國還款延滯率略有上升,中租也調降今年中國成長目標 5 個百分點。此外,中租也積極參與綠能領域,挾著先行者優勢成為台灣太陽能電廠龍頭。

「KY 股」是指在其他國家註冊登記的企業,沒有在國外上市,而是把台灣當作第一次上市公開募資的地點。

公司簡介:

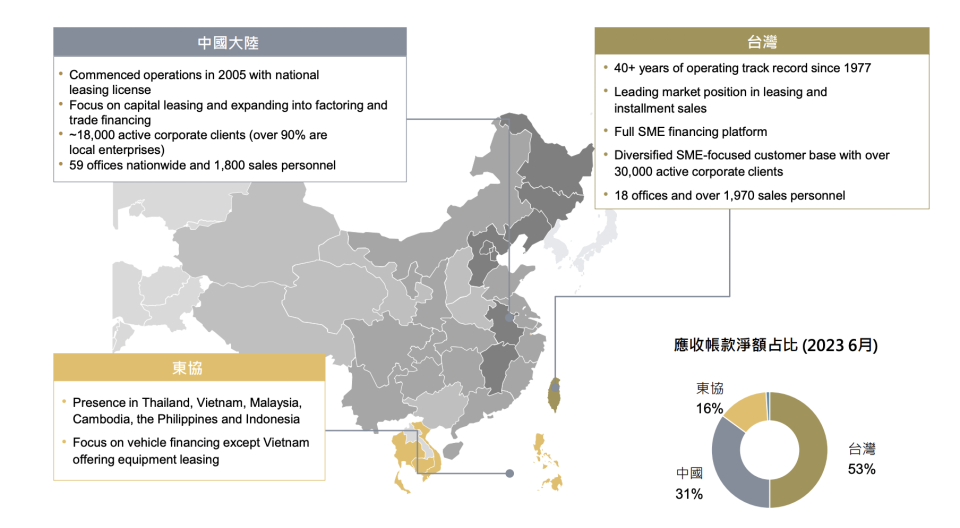

中租控股(5871)是 2009 年底設立在開曼的 KY 公司,中租控股旗下主要經營區域包括台灣、中國大陸和東協三大地區。台灣是目前中租最大市場,應收款金額佔整體 53%,中國佔 31%,東協地區佔 16%。

中租控股前身為 1977 年在台灣所成立的中國租賃公司,在台灣營運超過 40 年,提供以資產為基礎的融資服務。中租初期辦理生產設備及企業生財器具租賃業務,1980 年成立迪和,跨入分期付款買賣業務,在租賃、分期業務穩居市場龍頭。

根據台北市租賃公會資料,中租的租賃、分期市場市佔率超過 45%,在租賃設備更佔高達逾 70%。中租除設備租賃,在台灣也開始拓展至微型企業、消費者分期付款、大企業包括飛機、船舶租賃,也提供上市公司美元營運資金需求。中租在台灣擁有超過 3 萬客戶和 18 據點,未來成長動能將來自於開發新的多元市場和小眾市場。

中租主要定位在中小企業的補充性融資,不會與大型銀行做價格戰競爭,資金來源主要也是透過跟銀行貸款或發債,資金成本較高,主要客群是中小企業、風險較高,因此必須做高利差產品。

中租指出,有些中小企業經營管理良善,確實是有成長機會,但卻沒有足夠的資金,會用不動產廠房跟銀行做抵押貸款,但是總是有一部分的資金需求,需要像中租這種替代性資金的提供者服務。

中租核心競爭力在於開發利基市場,且可容忍的風險胃納量需比銀行高,但是相對也要有很好的定價策略,賺到的利差足以彌補風險成本、營運成本,甚至達到想要的報酬率,中租內部訂的股東資產報酬率(ROE)至少需在 20%。

中租於 2005 年進入中國市場,取得全國性租賃執照,因此在中國各省都可設立運營據點。目前中國業務主要以設備租賃為主,佔業務 90%。此外,中租還提供貿易融資服務,以滿足客戶對原物料、半成品的資金需求。

目前在中國大陸已經擁有超過 2 萬個客戶,絕大多數是當地中資企業,已經很少台商的客戶。當地客戶主要面向內需市場,約有 90%的客戶從事內需產業,出口或銷售至美國較少。每筆金額在中國約為 200 萬至 250 萬人民幣,主要面向中小企業。

中租每年在中國約開設 3~5 個新據點,目前共有 59 個據點,通常聚焦於當地政府扶持或發展的 3~4 個產業,因此業務非常分散。目前公司在中國市佔率僅 1%,中國租賃滲透率比美、日、台市場相比還是偏低,從中長期來看,公司認為中國仍然有著巨大的成長機會。

從利差角度看,中租在中國設下的利差目標比台灣高,因此資產品質變化容忍度也比台灣要寬一些,在中國延滯率低於 2%、獲利佔比高的時候,可以貢獻整體獲利近半,比台灣還要高一點。

中租第三個主要市場為東協地區,目前在 6 個國家經營,包括泰國、越南、馬來西亞、柬埔寨、菲律賓和印尼。其中,泰國佔比最大,約占整個東協業務的 60%,年成長約 20%。近年來,越南和馬來西亞業務以 20-30%的速度增長,東協地區已成為中租第三大成長引擎,在整體應收款佔比約為 16%。

儘管除越南 100% 持股外,在其他國家的持股比約 50-80%,因此獲利佔比僅 6% 左右,但東協仍然是開發新產品和拓展新據點的重要市場。中長期來看,中租希望台灣、中國各佔 40%,東協佔 20%。

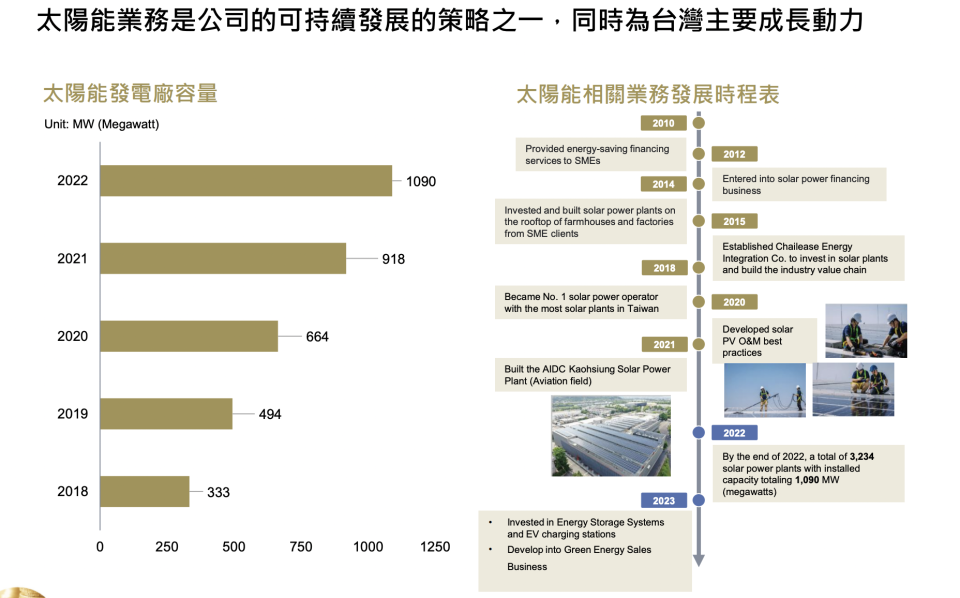

中租 2010 年跨入太陽能業務,一開始提供設備節能融資服務,2012 年開始承作太陽能電廠融資服務,經過幾年經驗,加上與台電簽了 20 年的太陽能售電合約,確保公司穩定長期的收入。

自 2014 年起,開始建造太陽能面板,並安裝在中小企業的屋頂上,同時透過收購方式,持續增加太陽能電廠的發電容量。2015 年成立中租能源公司,專門發展綠能相關業務,ROA 約在 3%~4% 之間。

中租挾著先行者優勢,累積比較多相關的資源,再加上台灣政府強力支持綠能政策,成為台灣太陽能電廠龍頭,資產約 504 億,市佔約 10%,發電容量達 1.3 GW。然而,綠能事業是一條長遠的路,中租 2023 年也切入儲能和充電樁業務,持續建構綠能價值鏈,提高其價值。

財務狀況:

中租 8 月單月自結合併稅後純益為 20.9 億元,年減 10%,每股稅後純益(EPS)為 1.29 元,累計前八月合併稅後純益為 173.8 億元,年減 8%,累計 EPS 為 10.41 元,分營運地區別來看,台灣地區、中國大陸及東協地區,累計獲利分別較去年減 7%, 1% 及 9%。

中國還款延滯率受整體經濟環境影響,延滯率都略有上升。然而,從歷史數據來看,延滯率仍處於可接受的範圍內,並且公司放款利率也考慮到了信用成本因素。隨著法務催收能力改善,延滯率可望逐漸改善。

受到台灣升息,利息費用增長速度大於營收增長速度,以及中國地區的延滯金額增加導致呆帳準備增加,累計獲利較去年同期減少,惟截至前八月累計合併營收仍成長 15%,且已賺逾一個股本,業務動能及獲利能力維持穩健。

中租-KY近六季EPS

資料來源: 公開資訊觀測站;劉家瑜製表

中租台灣地區今年目標不變,預期成長 10%~15% ,東協目標也維持 15%~20%。然而,中國地區的經濟情況並不如預期,整體經濟環境和製造業復甦都較差,因此,中國地區成長率目標從 10% 到 15% 調降為 5% 到 10%。

台灣地區的第二季應收款金額增長迅猛,尤其在微型企業、營建機具和二手車租賃成長較快。太陽能資產也在台灣地區有所增長,達到 504 億。

中國大陸地區的應收款金額增長較緩,受整體經濟放緩和製造業復甦不如預期的影響,成長率僅為 4%。中國大陸的平均應收款收益率較高,但資金成本也上升。營收增長速度較慢,主要受到人民幣匯率波動的影響。

東協地區的應收款金額增長較快,主要來自泰國、越南和馬來西亞等國家。然而,東協地區的稅後純益減少,主要是由於升息和經濟放緩的因素。

投資亮點:

風散市場風險:中租控股在台灣、中國大陸和東協三大地區擁有廣泛的市場覆蓋,使其能夠受益於不同地區的經濟循環,降低風險。

龍頭地位:在台灣租賃市場,中租控股市佔率超過 45%,具優勢地位,並在租賃設備領域擁有超過 70% 市佔。這顯示公司在租賃業務方面有穩健的競爭優勢。

綠能業務分散產業風險:中租控股積極參與太陽能和綠能產業,成為台灣太陽能電廠的龍頭之一,並積極擴展儲能和充電樁業務。這使公司能夠參與可持續發展和綠色能源市場,具有長期增長潛力。

高利差業務:中租主要專注於中小企業的補充性融資,不直接與大型銀行競爭,因此能夠實行高利差策略,提高獲利能力。

投資風險:

地緣政治風險:中租控股在多個地區經營,包括台灣、中國大陸和東協地區。地緣政治問題和政策變化可能對公司的業務和盈利能力產生不利影響。

信用風險:中租提供替代性融資,主要客戶是中小企業,這些客戶可能面臨信用風險。如果客戶無法按時還款,公司可能面臨壞帳風險。

利率風險:公司的營收和獲利受到利率波動的影響。利率上升可能增加公司的資金成本,對盈利能力造成壓力。

經濟循環風險:中租在不同地區經營,受到各地區經濟循環的影響。經濟放緩或衰退可能減少對設備租賃的需求,對公司業績產生不利影響。

法律風險:公司在多個國家營運,需要遵守不同的法律和法規。法律變更或法律訴訟可能對公司的業務運營和成本產生負面影響。

核稿編輯:湯皓茹

《商益》主張「商業是最大的公益」,報導專注於讓讀者理解資本力量、商業本質以及財經語言。歡迎加入 Discord 社群,並免費註冊訂閱商益電子報。

延伸閱讀:

【運動休閒股】健身產業「大者恆大」柏文(9911)介紹、投資亮點及風險

【運動休閒股】自行車鏈條龍頭桂盟(5306)介紹、投資亮點及風險

【運動休閒股】遊艇奢華品牌東哥(847)介紹、投資亮點及風險

上市公司產業類別重整首日!證交所史上調幅次大,「運動休閒」表現不俗

Yahoo奇摩財經

Yahoo奇摩財經