「負油價」到底是怎麼一回事?

2020年4月20日真的是精彩的一天,五月原油期貨竟然從18美元跌到變成負40美元,這到底是怎麼回事呢?難道以後去加油站加油,加油站還要給你錢嗎?想太多了。

有人說,油桶都比油價還貴了!也有人說要問自己的小孩「你活在一個油價是0的時代,開心嗎?」更有人說接下來政府的紓困措施就是送給每個人80桶原油。也有人在油價波動的時候在推特說:油價剛剛那一分鐘漲了1300%!從0.01變成0.13。還有人問:難道你不覺得現在很難專心工作嗎?應該要開車出去玩了!所以負油價,到底是什麼?期貨價格真的可以是零或負的?

首先,實物交割的期貨,是可以接受零或負的交易和結算價格,這個設定原本是為了方便農產品期貨的交易,因為農產品會有保存期限,所以如果價格太差沒有人要,加上貨運和倉儲成本,是真的會發生負的期貨價格。以下是CME期貨交易所的說明:

當期貨的價格為負,怎麼交易呢?其實就意味著你要買作多的期貨合約時,不需要拿錢出來,反而還可以收到錢,也就是賣方拿錢請你把這個合約拿走。但是相對的,你也有義務要承擔結算時要領出一口合約一千桶原油,想到你要負擔原油的裝桶費、倉儲費、運輸費,158987公升的原油其實只會是你的麻煩,除非你是中油,對這一切很熟悉。

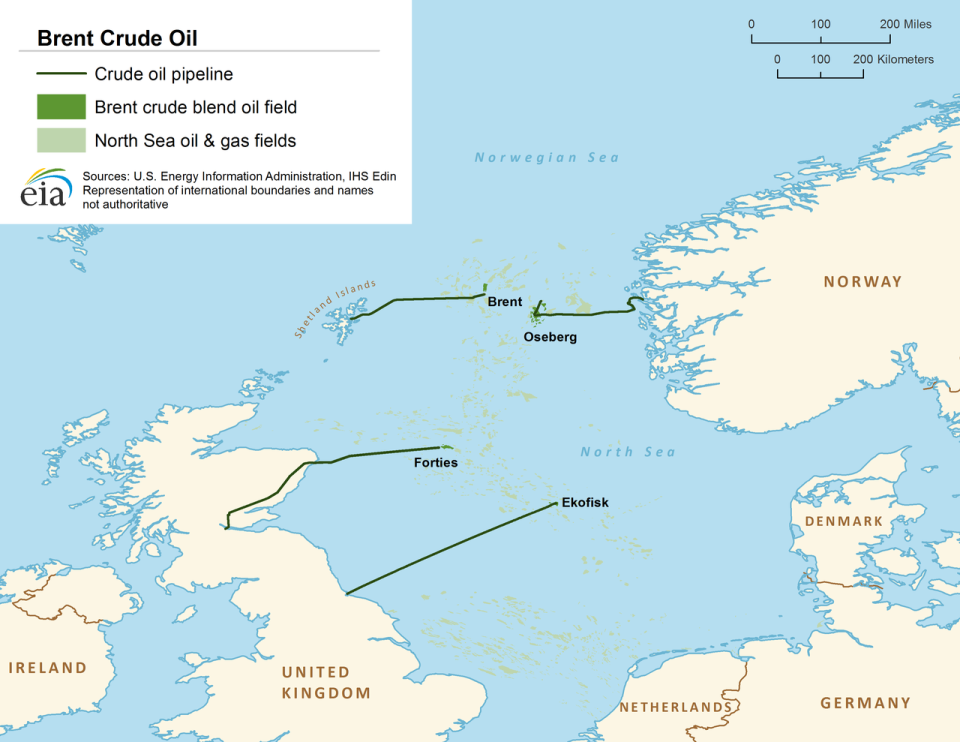

一般來說,原油期貨結算之後,會直接進入運輸或庫存,像是倫敦布蘭特原油期貨,結算之後可以直接送到海上油輪,實際的交割地是在英國西北方的布倫特平台,這是艾克森美孚和荷蘭皇家殼牌共同營運的油田。

西德州原油期貨,結算之後則是從奧克拉荷馬州的庫欣(Cushing)領出來,這才是西德州原油主要交割地,其儲存量高達9100萬桶原油,但問題是已經快滿了。換句話說,就算你是中油,你也可能會很麻煩,因為在你還沒找到油輪把油運回台灣之前,你買到的油根本沒地方放。

這個問題對於西德州原油來講影響更大,因為布倫特海上郵輪的調度相對有彈性,這也讓西德州原油的報價更低,兩者價差逐漸擴大,而且西德州原油沒有地方可以儲存的問題可能未來兩三個月都很難解決。

當沒有地方可以儲存原油的時候,原油期貨就會變得一文不值。而昨晚又剛好遇到五月期貨結算日,你不把期貨合約脫手,就真的要等著領出原油,於是期貨報價就從18美元跌到破10美元,先前的低點是10.20美元,發生在1986年3月31日。

沒想到還繼續再跌到5美元、3美元、0.01美元,最後竟然最低到了-40美元。下圖可以看到昨晚可怕的行情,一個晚上跌掉300%,成為負值的原油期貨。

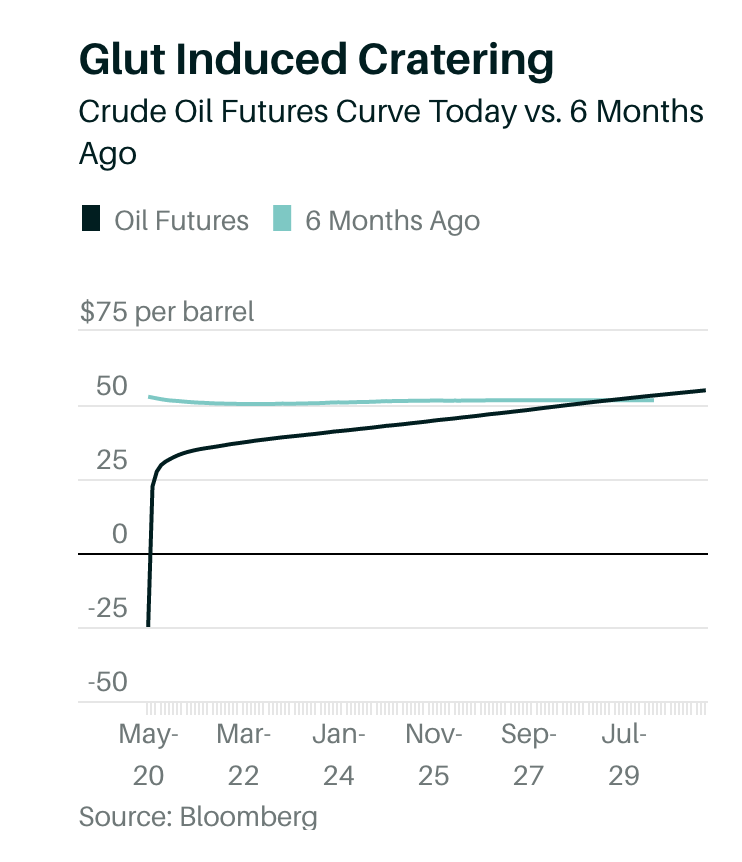

但其實市場上真正交易熱絡的已經是六月期貨合約,而價格則穩定在21美元左右,這才是真正的原油價格,但遠期和近期合約的價差非常大。

甚至CME的報價網頁還曾經一度負荷不了。

所以當五月期貨合約結算之後,最近月的期貨合約會變成六月,油價會馬上又跳回20美元,因為市場一般來說參考的是最近月的期貨合約報價,平常這樣做沒問題,但是像是昨晚這樣有巨大的正價差(遠期價格高於近期價格),就不正常了,看一下這張原油期貨曲線:

所以負油價到底代表什麼意思呢?首先,因為疫情導致大家不開車出門、工業需求也消失,所以原油庫存越來越高,幾乎把所有的油輪和油庫都塞滿了,即使產油國宣布減產也無法逆轉這個現象。接著,產油公司必須決定,要不要關閉產油設備,但關閉並不是把機器關掉就好,其實成本非常高,所以對於產油公司來說,就要抉擇以低於生產成本的價格生產還是以很高的成本停產。

所以真正會受到衝擊的會是那些財務情況不好的產油公司,其次則是那些用原油期貨做過度槓桿操作的交易者,像是避險基金。

但是,負油價的出現其實是期貨市場的多、空雙方角力的結果,多方慘敗。其實真正有原油需求的購油方沒受到什麼影響,而大量交易原油期貨的ETF也早就轉倉了。

相信一定有很多投資人想知道,那該怎麼交易原油ETF?

我的建議是,千萬不要碰原油期貨ETF!

第一,目前遠期期貨合約的報價高於近期很多,轉倉的損失非常大而且無法預測。

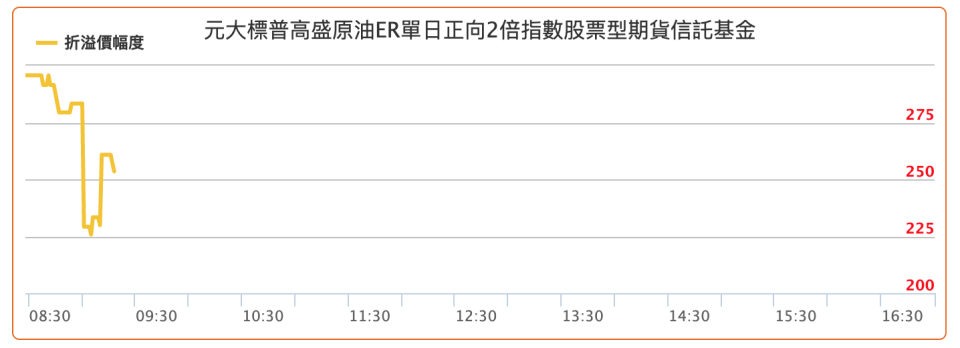

第二,目前00672L的原油正2 ETF溢價將近300%,換句話說你是用400元的「市價」去買只值100元「淨值」的東西,溢價何時會收斂,同樣無法預測。

第三,短期內油價會漲、會跌,也無法預測,除非你知道疫情何時減緩?或是你知道產油國會有什麼下一步的救市措施?這兩件事我不認為有任何人能事先知道。

如果你真的看好油價「長期」會恢復應有的價值,你不應該用「短期」的交易工具,不管是原型、正2、反向的ETF,都只適合「一週內」的交易使用。

真的看好未來長期的油價復甦,你可以佈局的是代號XLE的能源類股ETF,或是直接投資像是XOM或BP等同時有產油也有石化的公司,在低油價的時候石化部門可以受惠,但可能要等待很長一段時間,因為現在受疫情影響,幾乎沒有需求,問題不在原料成本有多低。

延伸閱讀:

【ETF投資】投資元大S&P原油正2卻受傷慘重,是有人出老千還是交易者不懂商品?

【ETF投資】元大S&P原油正2(00672L)為何曝險比例只121%?為何轉持12月期貨?

想學更多ETF投資?

繼續閱讀學院的ETF文章,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

Yahoo奇摩財經

Yahoo奇摩財經