美國勞動力市場降溫 Fed抗通膨更輕鬆

最新數據顯示美國勞動力市場成長減緩、薪資壓力降溫,多數分析師認為,這可能讓聯準會 (Fed) 重振信心,在無須進一步升息的情況下,讓通膨繼續下滑。

美國勞工部周五公布,10 月非農就業新增 15 萬人,是美國自 2020 年 12 月以來,僅第三次得以降到低於疫情前水準。10 月時薪年增 4.1%,是 2021 年 6 月以來最小增幅。

金融市場也押注 Fed 不必進一步升息,美債殖利率下滑,與政策利率掛勾的合約顯示,1 月以前升息機率從報告公布前的 30% 降到 10%,利率期貨定價反映出,2024 年 5 月以前降息的機率略高於一半,而且下半年預料將有更多降息。

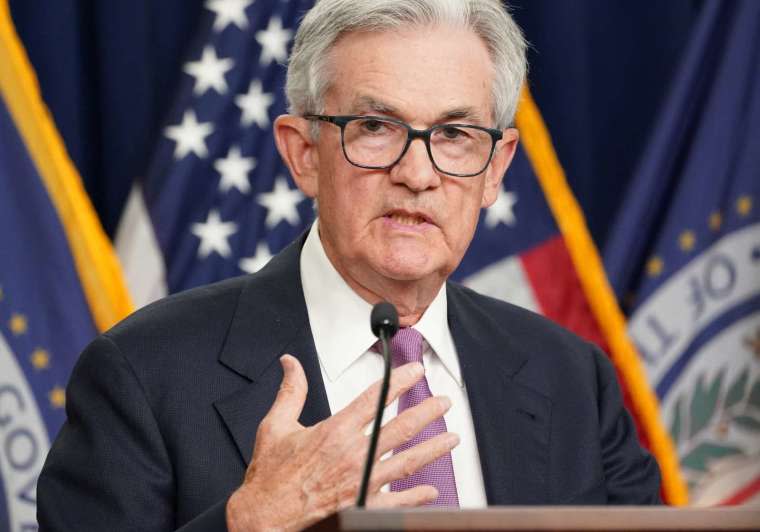

Fed 主席鮑爾周四在決策會後記者會中明白表示,決策官員此刻並未考慮到降息,而是等待更多數據,以確認經濟更加平衡。

但鮑爾也暗示進一步升息的可能性,理由是官員還不確定政策限制性是否已經足夠讓通膨回到 2% 目標。鮑爾也引述較長期借貸成本上升可能已經替 Fed 完成部分升息工作,例如最近升到將近 8% 的 30 年期抵押貸款固定利率。

就在周五就業報告公布後,10 年期美債殖利率跌破 4.5%。如果殖利率持續下滑,反而會提高再次升息的可能性,以確保整體信貸情勢不會變得過於寬鬆。不過,無論是 Fed 官員還是華爾街分析師,都還不認為殖利率下滑有此問題。

明尼阿波利斯聯邦準備銀行總裁卡什卡里 (Neel Kashkari) 主張不要過度解讀金融市場波動,現在下判斷還太早。

他說:「我們需要進一步觀察真實數據,以確認在讓通膨回落到 2% 目標這件事上,是否取得足夠的進展。」針對 10 月就業報告,他認為「能讓 Fed 更寬慰,代表經濟正在回歸平衡。」

通膨數據是關鍵

在 Fed 下次 12 月 12-13 日決策會議到來之前,通膨將是重中之重。目前投資人普遍預期物價壓力可望持續減弱,Fed 將可以在等待已久的就業降溫實現之際,繼續保持利率不變。

報告顯示,非農就業人口過去三個月平均增加 20.4 萬人,已從 2021 年夏季的 70.8 萬人高峰大幅下滑,逐漸朝疫情爆發前 10 年平均增幅 18.3 萬人回落。

里奇蒙聯準銀行總裁巴金 (Thomas Barkins) 表示,他樂見這份報告,認為報告內容呼應了企業回報的內容,也就是情況逐漸恢復正常。他補充說,關鍵將是未來幾個月的通膨數據。

Fed 偏好的通膨數據——核心個人消費支出 (PCE) 物價指數——已經連續好幾個月保持在約 3.4%,遠低於去年夏天的 7.1%,儘管仍高於 2%。

亞特蘭大聯準銀行總裁波斯提克 (Raphael Bostic) 也說,他正密切觀察通膨數據,但認為最新報告佐證了他的長期觀點,也就是「利率現在已經來到充分限制性水準」。

經濟軟著陸

Fed 歷經一年多以來激進升息後,正設法找到停止升息的時機,能讓利率高到足以抑制通膨也不至於對勞動力市場造成過大傷害。

鮑爾本周暗示,Fed 仍走在帶領經濟走向軟著陸的路上。

摩根大通美國首席經濟學家 Michael Feroli 說,整體看來,10 月就業報告恰恰貼合鮑爾前一天釋出的訊息。

Feroli 指出,雖然美債殖利率在 Fed 決策會議後下滑,代表金融情勢趨於寬鬆,但真正左右 Fed 決策的,仍將是經濟數據,而非農就業報告「表明我們已經完成升息了」。

Indeed.com 分析師 Nick Bunker 說,非農報告中仍有潛在的風險,例如失業者的求職比率下滑,以及失業率再度上升。

Inflation Insights 分析師 Omair Sharig 表示,從就業、失業和求職者人數的變動來看,美國勞工謀職似乎變得困難一些,和之前的「大辭職潮」情況迥異。舉例來說,疫情期間人力需求高昂的酒吧、餐廳,在 10 月的就業人數都下滑。

無論如何,勞動力市場眼前的擔憂似乎全在情勢是否已經走到轉捩點,美國勞工部代理部長 Julie Su 周五說:「我們正邁向復甦的下一個階段。」

更多鉅亨報導

•美10月非農新增就業人數降至15萬 失業率升至近兩年新高

•非農就業報告爆冷 華爾街越來越難想像Fed會再升息

Yahoo奇摩財經

Yahoo奇摩財經