為什麼你需要緊急資金?你需要多少?

文:李美虹

想像一下:你家的屋頂開始漏水、你的車壞了,或者,最糟糕的是,一張公司資遣單落在您的辦公桌上……

錢包中的信用卡可讓你不淋雨,也可讓你有得吃、有得喝,但一些無法預料的意外透支卻會打亂你的財務計畫。這就是為什麼你始終需要隨時準備一筆現金(即緊急預備金)的原因,即使遇到大量的意外費用,也能讓你的財務情況保持正常。

我的朋友前幾個月就分享了自己的情況:前段時間,她家裡的電視突然壞了、冰箱也莫名其妙故障…….光是這兩項必要的家電產品換新,就花掉她大約6萬多元左右,雖然她本來就有準備一筆緊急預備金,但過去她一直把這筆緊急預備金視為是萬一臨時失業或老母親臨時住院開刀所需,一直沒想過家裡的家電用品會突然故障這件事,所以,這次的經驗讓她突然領悟到:緊急預備金的用途其實很廣,不僅可以支應家庭固定開銷,也必須將家裡必用的家電產品故障汰舊換新或住家臨時緊急修繕等費用計入才行。所以,她將緊急預備金的金額再往上提高,開始多存一些。

要保留一筆急用金 讓生活不會陷入困境

那麼你需要存多少緊急預備金?我們常聽到的一個指導原則是:需要準備3到6個月的錢來支付所有原本的固定支出(例如健康保險,房貸和食物),這樣一來,你就足夠了。因為萬一你失業,這筆錢就可以在你尋找另一份工作的同時,仍能繼續支付家庭帳單。

但是,緊急備用金這筆錢可能會因人而有所不同,具體來說,是取決於你的個人情況。如果你的職業是老師,那麼3個月的儲蓄可能就足夠。但如果你是家裡唯一的養家糊口者,同時你又是在每年產業景氣都會大幅波動的企業中工作,你的收入屬於不固定者(例如業務人員),那麼建議你至少要準備9到12個月的緊急預備金。還有,緊急預備金的用途就如前述我朋友發生的事情一樣,非常廣泛,所以,在你原本預期的應急金額下,建議還是要再多存上10萬比較保險。

要存這麼多錢,聽起來似乎就令人生畏,但是,逐步建立緊急預備金是可行的,只要你每個月都能存下一些錢。

用「6:3:1」或「5:4:1」法則存下你的應急金

之前我曾經寫過一些薪水分配比例原則,不管是「6:3:1」法則,還是「5:4:1」法則,在你還沒有存下緊急預備金之前,都先不要把錢放進投資帳戶內。

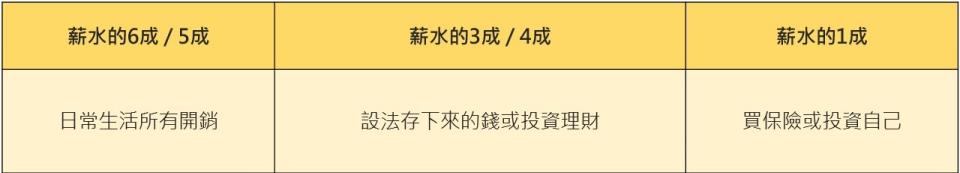

我們先複習一下:「6:3:1」或「5:4:1」法則,都是把薪水的6成或5成用在日常生活所有開銷,例如交通費、伙食費、房租或房貸、娛樂費……等;而薪水中的3成或4成則是設法存下來的錢,如果你還沒有準備好緊急預備金,請先把這部分的薪水存放在一個名目為「應急金」的帳戶內,金額就如前面所談的,按你的職業來決定你該準備薪水N倍的金額。我有一個朋友,緊急預備金是準備100萬,也就是一年的薪資。切記,在還沒有存到你預設的緊急預備金目標金額之前,請千萬不要把這筆錢挪做他用,包括投資在內,都先不要去購買基金或股票。

但如果你真的很想同時開始投資,還有一種另類版的運用方法是將薪水中的3成或4成(原本要存下來的錢),分割為兩半,一半存緊急預備金,一半投資,但我個人是比較不建議這樣做,畢竟現在的職場變動很大,不論你年紀輕或步入中年,隨時失業的可能性都大於過往。所以,最好的方式還是先把薪水的3或4成先設法存下來當緊急預備金。

緊急預備金不是投資 而是安全網

也就是說,緊急預備金的優先順序應該是高於投資理財。當你把緊急預備金存到之後,你才可以開始將薪水的3成或4成金額投入到投資工具上,例如買基金、ETF或績優好股票、低價銅板股等。而薪水最後還剩下的1成,則是用來買保險或投資自己,基本的保險規劃包括:定期壽險、意外險、實支實付醫療險、失能險等。

最後再提醒一次,你要確保將緊急預備金存在一個獨立帳戶內,以免你去動用這筆錢。如果你希望這筆資金既安全但又可已有些微收益率的話,建議可以放入銀行定存。畢竟,緊急預備金不是投資,而是一張安全網。

「6:3:1」或「5:4:1」法則

個人簡歷

作者:李美虹

喜歡觀察周遭的人事物。雖然在投資理財媒體30年,對數字敏感,但卻不喜歡硬梆梆的數學,所以一直希望能用簡單的方式跟人溝通理財知識。

★延伸閱讀★

Yahoo奇摩財經

Yahoo奇摩財經