【投資字典】殖利率曲線倒掛(Inverted yield curve)

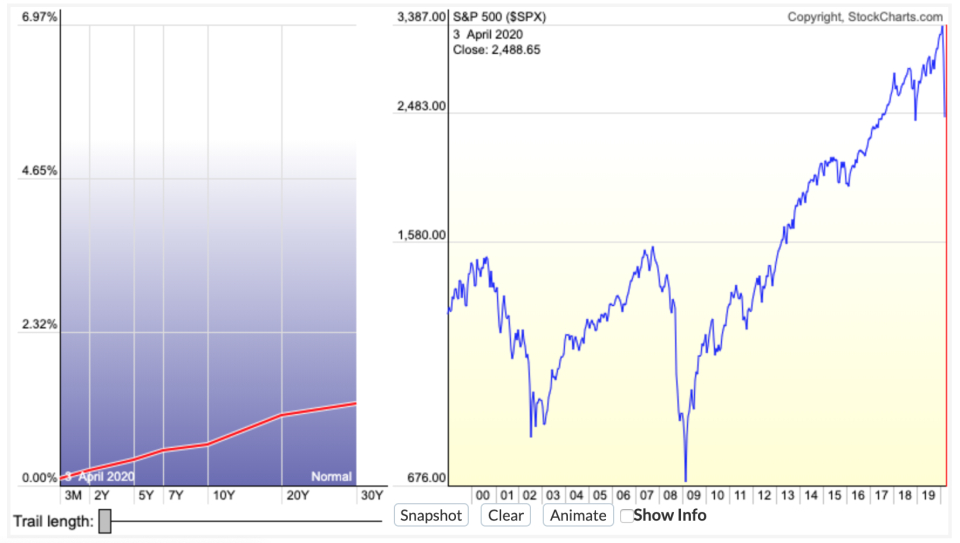

美國的公債可分成短期與長期,製圖時以 X 軸為債券年期,Y 軸為債券殖利率,就能畫出殖利率曲線(如下圖左側)。當短期公債的殖利率大於長期公債的殖利率就稱為殖利率曲線倒掛(Yield curve inversion)。

另一種視覺化的呈現則是將不同年期的公債殖利率畫出來,當殖利率曲線平緩的時候,可以看到所有的線都聚合在一起,通常就代表接下來可能會發生倒掛。

短期的公債從 1 個月到 3 年不等,長期的公債則有 5 年、7 年、10 年與 30 年期。公債發行時的利率稱為票面利率,發行之後投資人在市場上進行交易,因為買賣的價格(市價)會波動,所以投資人獲得的配息代表的報酬率稱為「殖利率」,債券的市價與殖利率則成反比。

舉例來說,公債發行的時候,本金為100美元,票面利率5%,等於每年配息5美元。後來在市場上交易,市價漲到125美元,但同樣只配息5美元,這時候殖利率只剩下 5/125 = 4%。從此可以得知,債券的市價與殖利率則成反比,當市價上漲,殖利率則下跌。

一般來說,持有長期公債的風險比較高,再加上時間價值,長期公債的殖利率要大於短期公債的殖利率,投資人才會願意持有長期公債。因此,長期公債的殖利率大於短期公債的殖利率是常態(兩者相減為正)。但是,當長期公債的殖利率小於短期公債的殖利率(兩者相減為負),產生殖利率倒掛,就表示市場出現了非常態的現象。

為什麼會出現這樣的現象呢?根據芝加哥聯邦儲備銀行的研究,認為可能的原因是,長期債券的殖利率代表的是債券期限內的未來短期利率預期,如果投資人認為未來市場經濟將會衰退,而衰退會讓聯準會未來進行降息,那麼市場對長期債券的殖利率預期就會開始下降。於此同時,市場正處於擴張狀態,聯準會正在升息,反而推升了短期債券的殖利率。一來一往,就導致了殖利率倒掛的現象,而升息是緊縮貨幣政策,也增加了經濟衰退的可能性。

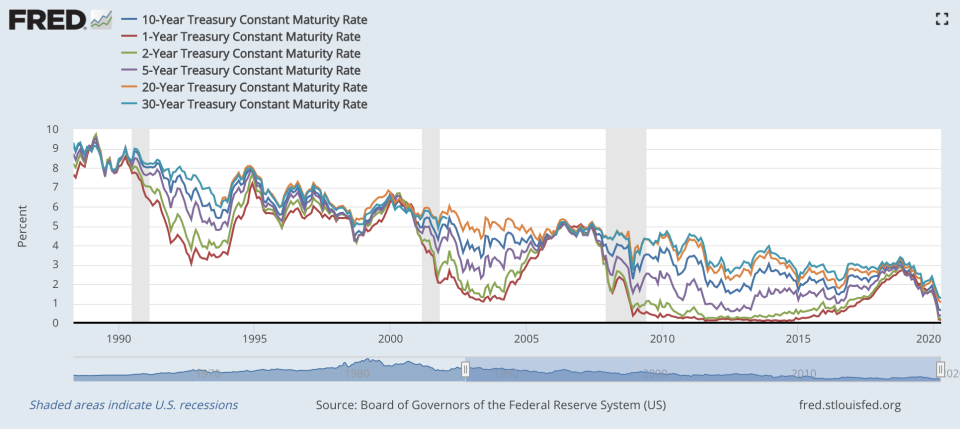

根據統計,過去五十年來,每一次的經濟衰退之前都有殖利率倒掛的情況出現。2007 年出現殖利率倒掛現象,隨後迎來2008年的金融海嘯與經濟衰退。12 年後的2019 年 8 月,美國 10 年期與 2 年期公債殖利率再次發生倒掛現象,引發關注。

灰色處為經濟衰退時期,來源:FRED

就在 2020 年初冠狀肺炎爆發後,10 年期與 3 個月期的公債在 1 月跟 2 月都有倒掛現象,長期公債的殖利率又低於短期公債。

灰色處為經濟衰退時期,來源:FRED

想更了解殖利率曲線倒掛,可以參考華爾街日報的 4 分鐘影片:

延伸閱讀

股災的六種投資策略:回測給你看!

【美股投資】2020年武漢肺炎美國股災過程全記錄

【美國總經】非典型貨幣政策:殖利率曲線控制(YCC)

【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)

想學更多投資?

繼續閱讀學院的投資學教材,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

這篇文章 【投資字典】殖利率曲線倒掛(Inverted yield curve) 最早出現於 台灣ETF投資學院。

Yahoo奇摩財經

Yahoo奇摩財經