台灣人超愛「高配息」!配息策略型ETF介紹

作者:余家榮

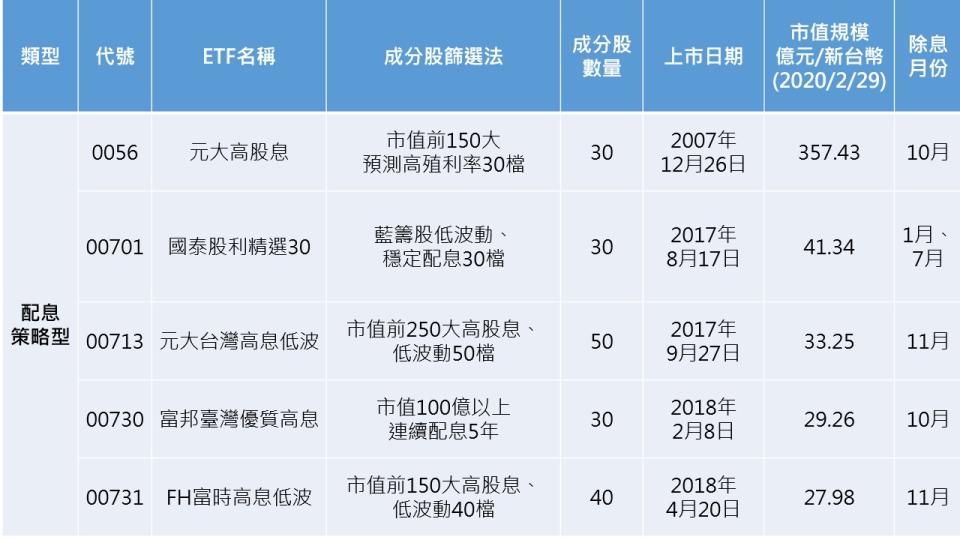

台灣民眾有一種特別的理財偏好:配息,不論是基金或者儲蓄險只要名稱加上「高配息」,幾乎都是熱銷的產品。本文簡介目前國內ETF中,「配息策略型」的5檔標的如後:

元大高股息2007年率先掛牌 規模一支獨大

元大高股息(0056)於2007年12月26日掛牌交易,從台股市值排名前150大的股票中預測未來股息殖利率最高的30檔,它是國內第一檔配息策略型的ETF。截至2020年2月底的規模是357億元,慢它10年成立的4檔高配息「學弟妹們」都望塵莫及。

4支高息ETF6個月內密集掛牌 規模差距不遠

台股高配息ETF的數量在2017年8月到2018年4月大爆發!它們追蹤的指數不一樣,但差異不大,全都圍繞著高配息、穩定配息、連續配息這樣的主題。這4支的成分股都落在30檔~50檔之間,規模相去不遠,介於41億元~27億元,但可以看得出來,成立時間愈早的規模愈大。

小結

配息型ETF追蹤的是「特定策略指數」,不保證勝過單純持有整體市場的「市場指數」,你有可能勝過市場,也有可能落後市場。那應該選哪一種好呢?其實不一定要2選1,你可以50%的資金買進市場指數型的ETF,確保取得市場報酬;另外50%的資金買進特定策略型的ETF,強化自己對配息的喜好,也是可以的。

★延伸閱讀★

Yahoo奇摩財經

Yahoo奇摩財經