【市場觀察】升息尾聲資金瘋狂湧入債市,這檔 ETF 投資人數暴增13.7倍,因低溢價還是高資本利得?

全球資金蜂擁入債券市場

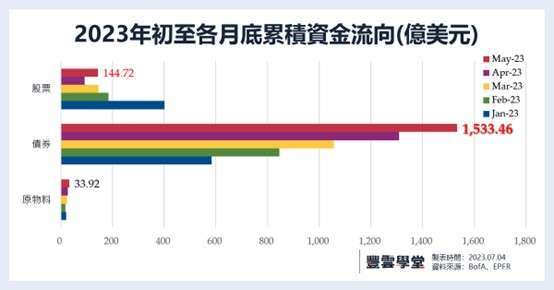

2022 年股債雙殺讓市場跌破眼鏡,因為在 2021 年以前百年歷史中,僅出現 3 次股債雙跌的窘境,投資人買什麼都不對,但其實隔年債券卻都能繳出正報酬表現。而 2022 年,再次出現股債雙跌的現象,今年股債市表現也再度上演歷史的必然,已呈現股債雙漲的趨勢,全球投資人更是抓準進場時機,搶先佈局債市!根據美銀引述 EPFR 統計顯示,今年以來,資金最青睞債券,不但最吸金,每個月還不斷增長,截至 5/23,債市淨流入 1,533.46 億美元,是股市的近 10 倍!

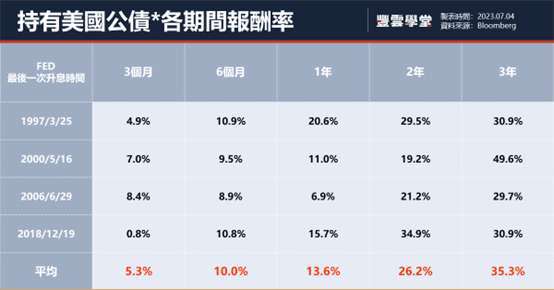

升息尾聲,債券” 漲” 聲響起

長天期債券對利率更加敏感,邁入降息後越有賺頭,所以在升息尾聲的階段,投資債券要選天期較長的長天期債券,而非短債。根據近 30 年來的歷史資料顯示,近 4 次升息循環結束,進場投資美國長天期公債,平均報酬率可望達 35%。

通常在美國聯準會 Fed 升息結束之前,美國公債殖利率都會提早反應,提早達到高點,所以布局美國公債也需要提早進場,以美國十年期公債殖利率來看,自去年 10 月中旬觸碰到 4% 後,出現 4% 天花板上限,即便 Fed 有鷹派發言,殖利率仍多難以突破 4%,多半在 3.7%~3.8% 之下徘徊,顯示市場對於升息已充分預期反應,殖利率再走揚空間及機會不大。

過往歷史數據表明,當美公債殖利率破 4% 時進場,持有 6 個月至 3 年,價格多半一路走高,平均報酬可達約 6%~27%,近期公債殖利率難以再攀升的格局,顯示美國公債現在已是進場絕佳時間點。

而觀察國泰 20 年美債 ETF(00687B) 的追蹤指數,其到期殖利率正好於 5 月底時達 4.08% 的波段高點,投資人數更暴增近 14 倍至 41,644 人。

(推薦完整閱讀:5 月份債券型 ETF 成交量比較,00687B 國泰 20 年美債 ETF 投資人數暴增 13.7 倍)

除權息推薦延伸閱讀:

2. 股票殖利率是你賺錢的關鍵!附:歷史殖利率排行榜前 15 名

4. 股票當沖是什麼?10 個當沖 9 個輸:當沖獲利者不想讓你知道 3 件事

更多鉅亨報導

◤抗通膨首選 小資煉金術◢

黃金抗漲6折起 一台兩省近9千元

點睛品計價黃金 保值挑這款

鎮金店x蔡詩芸 最具個性聯名金飾

日韓劇女主角最愛 鉑金首飾7折起

絕美鑽飾 限時下殺22折起

蘇菲亞時尚輕珠寶 小資族最愛

Yahoo奇摩財經

Yahoo奇摩財經