美、日利差準備反轉,日圓有望迎來一波升值行情

前期提要

近一個月以來日圓兌美元匯率快速貶值,尤其在 8 月初時,美元兌日圓匯率在 1 美元兌 142 日圓水平更是迅速轉變為日圓貶值的加速模式,當前並貶至 1 美元兌 147 日圓水平,但這一貶值趨勢有可能將在近期反轉,在短線上為日圓兌美元提供一個良好進場點。

英皇金融集團分析,支撐最近這一波日圓貶值的主要原因,主要是因為美國財政部超預期於 3Q23 提前擴大發債 2740 億美元,使得 3Q23 發債總額超過 1 兆美元,這導致美債長期利率快速上升,進一步加大了美元的升值壓力,同時日本央行 (BOJ) 近期也重新對 QE 政策進行調整,再次進場購債抑制利率上升,這使得「美、日利差」走擴之後,在一定程度上加速了日圓的貶值壓力,但這樣的總經趨勢,很可能將要在 4Q23 期間內改變。

先前美國財政部 7 月 31 日發布聲明表示,預計 3Q23 發債淨額將達到 1.007 兆美元,創歷史同期新高,且比 5 月初時的預估值高出 2740 億美元,這個數字幾乎超出了所有華爾街機構的預期,摩根大通此前的估計數字是 7960 億美元,也超過預估數字最高的 Wrightson ICAP 之預估 8850 億美元,故美國財政部短期的發債供給大幅增加,為美債殖利率帶來了沉重的上升壓力。

而美國財政部發債在 3Q23 超預期增加,這主要是因為先前美國受制於民主黨、共和黨對於債務上限 (debt ceiling) 的意見分歧,所以債務上限遲遲無法獲得國會同意,導致財政部需要臨時調撥一般帳號 (Treasury General Account, TGA) 內的現金支應政府支出,而當前 TGA 帳號的現金餘額在財政部擴發債券的幫助下,現金水平已回升至 6000 億美元上方,而財政部的現金餘額目標為 6500 億美元,這暗示 4Q23 美國財政部的發債量就將回歸正常水平,也就是原先財的 8500 億美元發債目標,發債量也比 3Q23 的 1.007 兆美元來得更低許多。

展望日圓後市,英皇金融集團分析,美債在 3Q23 的發債洪峰下,美債中標利率已經顯著上行,以 8 月 28 日當週美債 2 年期標售來看,中標利率報 5.024% 並創下 2006 年來新高,但投標倍數高達 2.94,顯著高於前次拍賣的 2.78,顯示殖利率上行後需求依然穩健,而以此推論,進入 4Q23 之後美債供給將顯著減少,在需求穩定的前景下,供需一來一往之間將有助於美債殖利率趨於穩定,10 年期美債殖利率甚至有望下行,而美債殖利率的下行將會幫助「美、日利差」不再走擴,這將大幅緩解日圓兌美元的貶值壓力,短線上,日圓兌美元有望迎來一波升值行情。

總經趨勢分析:

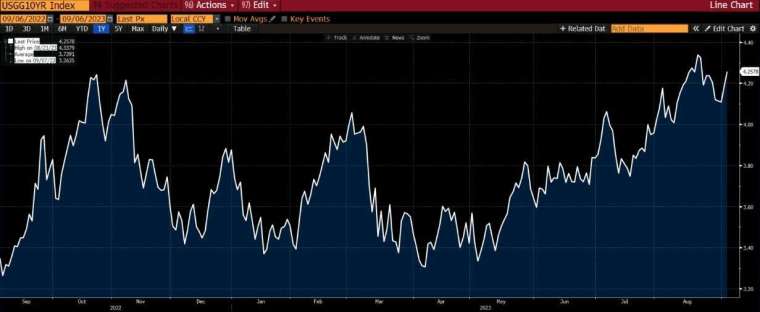

一. 美國發債加速令買家觀望,但 10 年期美債殖利率上行風險有限:

自美國國會兩黨於 6 月達成提高債務上限的協議之後,美國財政部正開啟新一輪債券發行以快速回補 TGA 帳戶匱乏的現金,因為在美國兩黨的債務上限僵局期間,美國財政部為了在不增加借款的前提下履行償債義務,故動用了 TGA 帳戶內的緊急預備金,這使得 TGA 現金餘額一度接近耗盡,而在美國國會通過債務上限之後,故美國財政部需要重新回補 TGA 帳戶的現金水位。

據美國財政部規劃,預計至 2023 年 9 月底的 TGA 現金餘額將提升至 6500 億美元,故預計在 3Q23 期間加速發債 1.007 兆美元,這比財政部原先在 5 月時公布的發債金額還要高出 2740 億美元,故短期內的擴大發債,使得美債殖利率具有上升的壓力。

據上週美國財政部拍賣 450 億美元 2 年期公債,得標利率為 5.024%,創下 2006 年 7 月以來首次得標利率高於 5%,而象徵需求的投標倍數則報 2.94,前次標售則為的投標倍數則為 2.78,顯示在近期美債擴大發行並帶動殖利率上行之後,債市買家的標售意願仍然穩健。

目前美國財政部預計,4Q23 的美債發行量目標將落在 8520 億美元,發債規模遠比 3Q23 的 1.007 兆美元大幅縮小,發債規劃準備回歸正常,故預計 3Q23 期間內的美債殖利率上行將只是短期現象,預計進入 4Q23 之後,10 年期美債殖利率將有望重新降回 3.9-4.0% 水平附近,當前接近 4.3% 的 10 年期美債殖利率,預估只是短期現象。

二. JOLTs 職位空缺數疲軟,暗示聯準會 9 月升息機率不高:

美國勞工部 8 月 29 日公布的職位空缺和勞動力流動調查 (JOLTS) 顯示,7 月職位空缺數比 6 月減少約 33.8 萬個至 882.7 萬個,遠低市場預期的 946.5 萬與修正後前值 916.5 萬,創 2021 年 1 月以來新低,為連續 3 個月下降。

7 月 JOLTs 報告更是大幅下修 6 月前值自 958.2 萬職位空缺數大幅下修至 916.5 萬,透露美國就業市場正在顯著降溫,需求正在趨勢性地走向溫和,有助於聯準會升息觸頂,不再上修本輪升息循環的終點利率 (Terminal rate)。

值得注意的是,職位空缺與失業人口的比例降至 1.5,為 2021 年 9 月以來新低,而在去年職位空缺數達到高峰時,該比例為 2.1。照聘人數降至 2021 年 1 月以來新低,最近兩個月召聘人數減少 45.8 萬人,這是自 2020 年底以來最大降幅。

另外,7 月 JOLTs 調查顯示自願離職率已降至 2.3%,為 2021 年 1 月以來新低,該數據意味著美國人對自己在當前市場找到另一份工作缺乏信心;美國經濟評議會同日公布的調查顯示,美國人對自己找工作的能力並不樂觀,受訪者認為很難找到工作的比例升至 2021 年 4 月以來新高。

綜觀來看,當前美國勞動力市場的職位空缺減少、再加上勞動參與率提高,這將讓就業市場更加平衡並有助抑制薪資成長,也緩解聯準會最擔心的薪資通膨螺旋 (wage-price spiral) 危機出現,聯準會 9 月會議再次調升終點利率的機會可謂是微乎其微。

技術面趨勢分析:

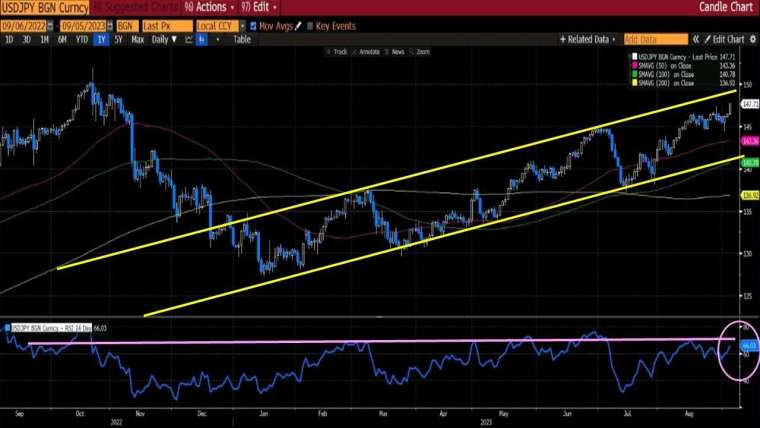

以技術分析的層面來看,如下圖所示,自 2023 年 1 月以來,美元兌日圓 (USD/JPY) 即在此區間內來回震盪,總體趨勢呈現日圓大幅貶值的態勢,反映出在聯準會 2023 年持續高速升息的帶動下,美日利差的大幅走擴,促使日圓大幅貶值。

而從技術面上觀察,本波日圓貶勢持續在黃色線型的上行區間做震盪,而目前也已快觸碰到震盪區間的上緣,短期內日圓再向上走貶的趨勢,也估計將開始受到區間上緣的擠壓,短線上再向上貶值的空間已然不多。

另外,以 RSI 14 天期來看,截至 9 月 5 日數據,美元兌日圓 RSI 14 天期也已來到 66 點,距離 70 的超賣區間僅是一步之遙,這將令日圓貶值的動能開始承壓。

籌碼面分析:

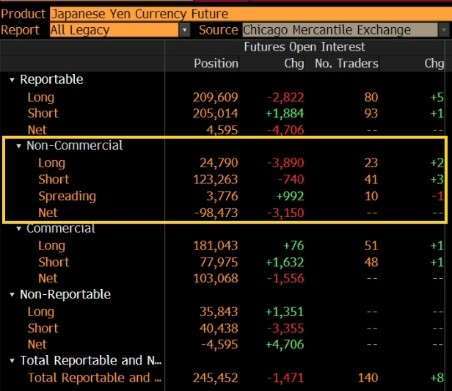

上週美國商品期貨交易委員會 (CFTC) 公布截至 8 月 29 日當週的最新倉位數據,美元兌日圓非商業性持倉 (投機性部位),多單量減少 3,890 口至多單 24,790 口,而空單小幅減少 740 口至 123,263 口,單週淨多單在多單與空單皆減少的帶動下,故整體籌碼合計減少 3,150 口至淨空單 98,473 口。

籌碼面上觀察,在「美、日利差」大幅走擴的背景因素下,使得市場交易員紛紛湧進放空日圓,當前日圓空單水平已顯著過於擁擠,籌碼上已聚集軋空 (Short squeeze) 的壓力,這也為日圓升值帶來不小的契機。

日圓可望迎來反彈,短期升值行情可期!

自美國財政部於 7 月宣布擴大發債以來,導致「美、日利差」顯著走擴,故美元的利率更高使得日圓的吸引力降低,加劇了日圓的貶值壓力,但這一趨勢目前已經接近走向轉捩點,預計日圓再向上貶破 1 美元兌 150 日圓的機率不高,反而日圓更有可能在 4Q23 美國財政部重回正常發債水準的幫助下,轉向升值。

美國財政部目前規劃 4Q23 發債量將降回 8520 億美元,發債量將回歸正常水平,而考慮到即使在 3Q23 美債大舉擴發的市況裡,美債買家的投標倍數仍舊十分強勁,以 8 月 28 日當週美債 2 年期標售來看,投標倍數高達 2.94,這顯示美債需求仍舊十分強勁,買氣並未顯著降溫。

展望日圓後市,隨著時間將進入 4Q23,預計在美債發債供給量趨向正常水位的帶動下,再加上 JOLTs 報告顯示美國勞動力市場需求已顯著趨緩,這將有助於聯準會升息觸頂、不於 9 月所釋出的點陣圖 (Dot Plot) 內上修終點利率,此二大因素估將壓制美債殖利率下行,進而收斂「美、日利差」,帶動日圓兌美元在短線上迎來一波升值的反彈行情。

>>> 了解更多市場分析

而外匯市場是全球最大的金融市場,英皇金融集團擁有超過四十年的外匯買賣交易服務經驗,為客戶提供槓桿式外匯買賣及專業顧問服務。

英皇金融集團為英皇集團成員機構,屹立香港逾四十年,主要為客戶提供優質貴金屬及外匯買賣服務,集團著重網上交易系統的安全性,透過嚴密監管,確保交易 平台高效而穩定。且憑藉穩固根基、龐大網路及專業團隊,深受客戶信任。

並且英皇金融集團擁有靈活的外匯分析技巧,並提供不同的交易方法以滿足客戶的外匯交易需要,是投資人買賣外匯的首選公司,英皇金融集團除提供七種主要的美匯直盤買賣外,更有多種交叉貨幣盤交易服務。

作為香港知名的外匯交易公司,英皇金融集團採用先進資訊科技,設立專業研究部門,每日為客戶分析環球市場走勢,提供最新而詳盡的財經消息;而專業的投資顧問更會因應個別需要,忠誠為客戶提供專業投資意見及買賣服務,最適合想買賣外幣卻不熟悉外匯市場的投資人們。

>>> 瞭解更多貴金屬交易

想買賣貴金屬?英皇金融集團的投資顧問經驗豐富,為客戶提供專業的貴金屬買賣及交易服務,立即前往網站瞭解更多貴金屬買賣的相關資訊。www.empfs.com

本文章不構成金融產品或工具邀請、招攬、建議、意見或任何保證。投資者應注意,投資涉及風險,投資產品價格可升可跌,閣下所蒙受的虧損可能超過閣下的最初保證金款額,投資前請充分理解產品風險,並諮詢專業顧問。

更多鉅亨報導

Yahoo奇摩財經

Yahoo奇摩財經