投資人資產配置明顯低配亞債 凱基投信:亞債是低利時代收益核心優選

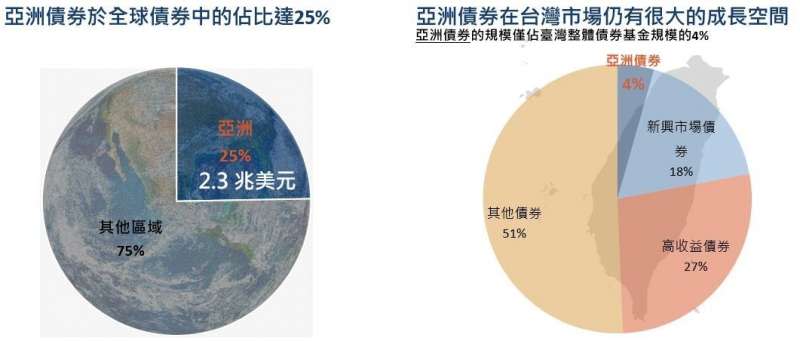

最近美國聯準會(Fed)利率決策會議,宣布維持基準利率於0至0.25%區間不變,且預估將維持至2023年底,市場須做好面對長期低利率的準備。凱基投信表示,低利率環境持續,收益型資產仍具魅力,推升資金向債券型基金靠攏,綜觀全球債券當中,亞洲債券規模約2.3兆美元、占比約25%,但目前投資亞債的規模僅占台灣整體債券基金規模的4%,台灣投資人的資產配置明顯低配亞債,以亞債的收益特性看來,亞洲債券將是低利時代收益核心優選之一。

凱基投信看好此趨勢,攜手與200多年來服務私人銀行級客戶度過40次金融危機的海外資產管理公司「瑞士隆奧銀行集團(Lombard Odier)」合作推出「凱基新興亞洲永續優選債券基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)」,希望引領投資人踏入亞洲債券的投資殿堂,追求長線總報酬空間的果實。

亞洲債券未來深具成長潛力。(資料來源:Morningstar、Bloomberg,凱基投信整理。指數為彭博巴克萊全球綜合債券指數。各市場基金規模採用分類分別為全球廣義資產群組-債券;全球基金組別-亞洲債券基金、新興市場債券基金;晨星基金組別-美元高收益債券、全球高收益債、歐元高收益債。資料日期:2020/6/23(左圖);2020/5/31(右圖)。)

凱基新興亞洲永續優選債券基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)預定經理人陳建銘表示,評估目前時機上,投資亞洲債券深具三大潛力:第一,低利率環境下,收益型資產具備魅力,推升資金向債券型基金靠攏,加上今年以來債市當中,亞洲債券漲幅約4.94%,超越投資人常見的美國高收益債漲幅1.44%、新興主權債的1.34%,未來更看好亞洲債券的隨漲機會。

今年以來主要債券市場表現。(資料來源:Bloomberg,凱基投信整理;以上指數新興主權債為摩根全球新興市場債券多元分散指數、新興公司債為摩根新興市場企業債券多元分散指數,其他債券表現均採用彭博。巴克萊債券指數計算,美元計價總報酬。資料日期:2020/9)

第二,亞債的評價面相對便宜,目前長線利基點浮現。根據彭博統計,亞洲債券上漲季度出現機率為76%,下跌季度出現機率為24%;亞債上漲季度平均報酬率2.8%,呈現相對穩健的收益空間。

第三,除了抗震隨漲的投資特性,亞洲債券中發行美元債券的公司涵蓋不同的產業類別,從投資等級債中較大宗的產業包含銀行、能源、化工、科技、公用事業等,其中不乏許多產業龍頭或是國營企業,有助於分散產業配置,兼顧攻守俱佳的投資效能,非常建議投資人將新興亞債資產納入核心配置當中。

歷年來亞洲債券各季度報酬率。(資料來源:彭博資訊,亞債指數為摩根亞洲信貸指數,統計自2005/12/31-2020/6/30,凱基投信整理。)

更多風傳媒報導

相關報導》 買房想殺價成功,先去調「謄本」!揭買房必查關鍵資料:房屋總價、貸多少錢都無所遁形

相關報導》 低利率環境資金持續流入新興市場 亞高收長期投資進場時機到了

Yahoo奇摩財經

Yahoo奇摩財經