低利率環境 挑選金雞母3原則

在美國聯準會(Fed)祭出超寬鬆貨幣政策的低利率環境下,市場資金充沛,全球股市快速回溫,證交所統計截至今年8月底台股開戶人次累計達1100萬人,元大投信年初搶先機,打造元大台灣高股息優質龍頭基金(本基金之配息來源可能為收益平準金),希望能成為台灣投資人的理財金雞母。

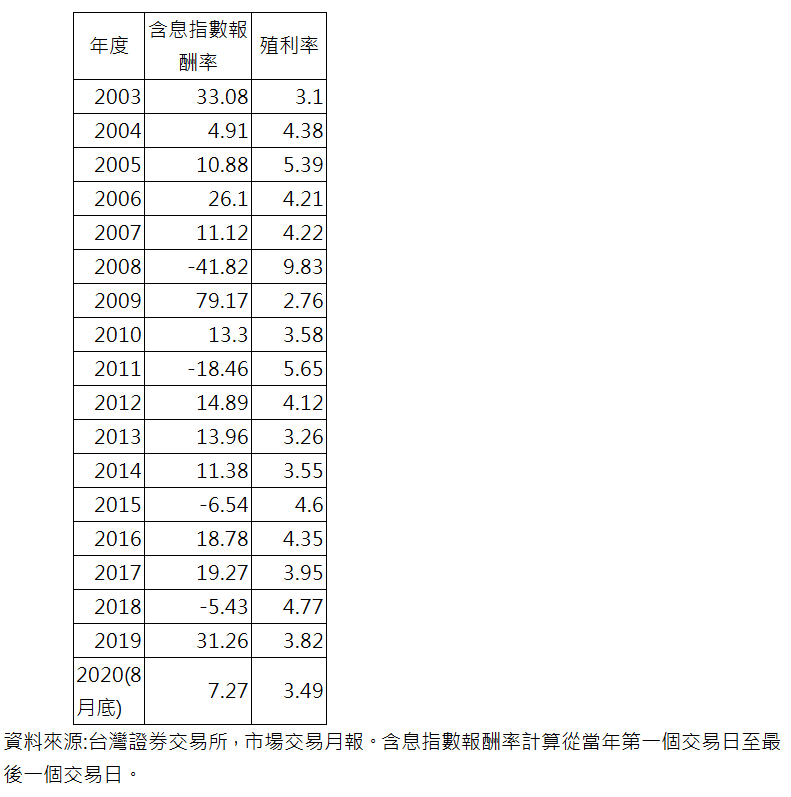

元大投信表示,一般說來,在台灣整體上市企業配息金額平穩情況下,台股含息指數報酬率與殖利率像翹翹板關係,當殖利率降低,通常含息指數報酬率相對高;反之當殖利率高,當年度含息指數報酬率則表現較差。觀察2003年以來,以台股平均殖利率約4%當作分界點,殖利率4%以下,年度指數含息報酬率至少有2位數表現。而長期來看,可以發現台股即使遭遇逆風,但反彈快速,配息率表現亦佳,是一個兼具資本利得與息收機會的優質標的。

台灣集中市場歷年含息指數報酬率及殖利率。

穩健收息的關鍵在於挑選強健體質的金雞母

低利率環境預期將持續好幾年,此時對於想要穩健收息的投資人,優質息收產品相對稀缺,元大投信建議投資人改變逐高配息率而居的想法,檢視手上的配息資產,是否有可能面臨匯率劇烈波動、本金縮水、息收水準下滑的風險。配息產品最好具備息收追求穩、企業挑選好、報酬追求久,挑選強健體質的金雞母,才能持續定期提供好蛋。

以下為元大投信評估挑選金雞母的幾個觀察重點:

1、息收追求穩:根據台灣證券交易所的統計,台股集中市場股票2010年來殖利率,多數年度都在4%上下,即使在金融海嘯期間,也有2.76%水準。因此投資組合中建議可納入台股作為息收來源,還可避開投資海外市場的匯率風險。此外,雖然很多資產類型都能提供配息,但管理不佳的話,亦可能每次配息水準有高低落差的情形。已有投信業者透過完善的配息機制規劃,將企業年度配息扣除相關費用後按月發放,也有助投資人資金運用規劃,新加入的資金不會影響原有投資人的權益,投資人持有愈久愈吃香。

2、企業挑選好:以外銷為主的台灣企業,歷經千錘百鍊,例如科技業在每次新科技浪潮中從不缺席,很多已經是具世界級競爭力企業,進入穩健經營的階段,較能抵禦景氣波動,資產縮水風險也相對低。

3、報酬追求久:中長期來說低利率環境有利股市,挑選站在趨勢上資產,有利養大金雞母,能持續提供好蛋,台股站穩萬點之上成為常態,顯示進入成熟股市特徵,建議投資人轉換挑飆股賺價差思維,不妨透過專業團隊操盤的股票型基金,佈局發放高股利、優質龍頭企業。

更多風傳媒報導

相關報導》 軍系前國代火了!狠飆陳廷寵3分鐘:沒有台灣,中華民國早就跳海

相關報導》 ETtoday民調》支持誰當國民黨主席?韓國瑜、江啟臣不如「他」回鍋

Yahoo奇摩財經

Yahoo奇摩財經